Wie die OPEC die Rohöl Preise dirigiert

Früher war die OPEC das dominante Öl-Kartell. Man konnte sich darauf verlassen, dass die Öl-Preise in regelmäßigen Abständen nach oben manipuliert wurden. Davon konnten die meisten ölexportierenden Staaten über viele Jahrzehnte profitieren. Der hohe Preis schaffte Wohlstand. Mit dem Aufkommen neuer Technologien (Fracking) und dem Gewinnen von Schieferöl änderten sich die Rahmenbedingungen. Das Schieferöl steht nun in Konkurrenz zum konventionellen Erdöl.

Die Saudis erzwangen den Preisverfall

Der Dominanz Saudi-Arabiens innerhalb der OPEC ist es zu verdanken, dass die Ölpreise jetzt Achterbahn fahren. Um auf das konkurrierende Schieferöl zu reagieren, hätte Saudi-Arabien die eigene Produktion um 30% reduzieren müssen. Statt die Ölmengen zu vermindern, kam Saudi-Arabien auf die Idee, die Produktionsmenge erheblich auszuweiten. Das Ziel: Der Ölpreis soll so tief fallen, dass das in den USA produzierte Schieferöl, nicht mehr rentabel aus dem Boden gefördert werden kann. Mit dem Überangebot an Öl brach infolgedessen der Ölpreis ein. Bis zum heutigen Tag konnte sich der Ölpreis kaum erholen.

Eine ökonomische Ölpreisgrenze durch die Schieferöl-Förderung

Ohne eine Reduzierung der Fördermengen wird es auch in den kommenden Monaten keinen stärkeren Anstieg der Preise geben. Das strategische Ziel der Saudis war die Schwächung der Ölindustrie innerhalb der USA. Und das wurde erreicht, denn die kostenintensive Schieferöl-Produktion musste reduzierte werden.

Ob Saudi-Arabien mit den Folgen der Ölschwemme gerechnet hat, muss bezweifelt werden. Viele erdölexportierende Länder sind so abhängig vom Öl, dass sie aus Verzweiflung, die Ölproduktion bis zur Belastungsgrenze hochgefahren haben. Sie benötigten die Einnahmen, um die eigenen Staatsausgaben zu finanzieren. Oft wurde dabei unterhalb der Gewinnschwelle gearbeitet.

Langsam kehrt Normalität ein

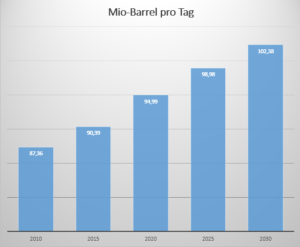

Die weltweite Ölnachfrage wächst pro Jahr um knapp 2%. Seit Juni zeigt sich die OPEC etwas disziplinierter in der Ölproduktion. Es sind kleine Anhaltspunkte, die vermuten lassen, dass die Zeiten des Öl-Dumpings vorbei sind. Vermutlich werden wir nie wieder so niedrige Ölpreise sehen, wie in den vergangenen Jahren. Schließlich ist Öl kein unendlich verfügbarer Rohstoff. Die preiswerten und leicht förderbaren Ölreserven sind begrenzt, und in ein paar Jahrzehnten gibt es sicher einen Engpass.

Allerdings darf man sich nicht zu viel Hoffnung machen, dass der Ölpreis jetzt sofort raketenhaft ansteigen wird. Sobald der Ölpreis über eine bestimmte Schwelle kommt, wird es für die US-Amerikaner wieder interessant, die Ölproduktion mit Schieferöl auszuweiten. Aus fundamentalen Gründen hat der Ölpreis damit eine Obergrenze bekommen.

Bild: Verbrauchsprognose für Rohöl

Quelle: BP Statistical Review of World Energy

Trendanalyse vom Rohöl

Um den zukünftige Preisentwicklung abzuschätzen, ist es notwendig den zeitlichen Ursprung des Preisverfalls zu betrachten. Grob eingeteilt lassen sich drei Preisphasen identifizieren.

Bild: Langfristiger Chart des ÖL-ETF mit dem US-Kürzel USO

Als Ersatz zum realen Öl-Chart wurde beim oberen Chart der Öl-ETF USO ausgewählt. Der ETF basiert auf dem amerikanischen WTI-Öl. Für uns sind nicht zwingend der Preis des Öls, sondern die Kursbewegungen des Öls interessant. Die Bewegungen sind mit dem USO besser analysierbar, weil die Laufzeiten der Öl-Futures klein sind. Um der Ölpreis in US-Dollar zu ermitteln, kann man den Kurs des ETF ungefähr mit 4,36 multiplizieren.

Die drei dominanten Preisphasen

Die erste bedeutende Bewegung ist (1) im Chart gekennzeichnet. Ausgehend vom Hoch in 2008 stürzte der Ölpreis dramatisch in die Tiefe. Eine Preisminderung von 81% innerhalb von sieben Monaten war das Ergebnis.

Anschließend gab es einen langen Seitwärtstrend (2), der über fünf Jahre andauerte. Das ist eine untypisch lange Phase eines Seitwärtsmarktes. Es zeigt, dass der Ölmarkt keine freie Kursbildung besitzt und durch verschiedene Interessengruppen gesteuert wird.

Ab Mitte 2014 kam es zu einer weiteren Abwärtstrendbildung (3), die erst im Februar 2016 einen Tiefpunkt fand. Vorerst scheint das ein endgültiges Tief zu sein. In der Abwärtsbewegung (3) ist das wichtigste Merkmal, dass der Trendkanal gebrochen wurde. Nur wenn der Abwärtstrend seine Wirkung verliert, gibt es eine Chance für die Bullen. Das Momentum liegt zurzeit bei den Bullen. Wie lange das andauert, hängt von den fundamentalen Rahmenbedingungen ab.

Das grobe Trendbild sieht folgender Maßen aus:

Langfristiger Trend auf Monatsbasis: short

Mittelfristiger Trend auf Wochenbasis: short

Kurzfristiger Trend auf Tagesbasis: flat

Nimmt man die zeitbezogenen Trends als Maßstab, dann könnte man annehmen, dass die nächste stärkere Kursbewegung eine neue Abwärtswelle sein müsste. Die Schlussfolgerung wäre zu einfach. Der Ölmarkt wird durch die ölproduzierenden Länder und Konzerne beeinflusst. In Abhängigkeit zu den Entscheidungen, welche die „Ölmächte“ treffen, kann der Ölkurs sprunghaft jede Richtung einnehmen.

Bild: Tages-Chart des WTI-Öls in US-Dollar

Kurzfristige Analyse des Ölpreises

Das obere Chart zeigt die kurzfristige Situation beim Öl-Preis. Nach dem Tiefpunkt Mitte Februar konnte sich der Ölpreis gut erholen. In 2016 ist er dann bis zu 60% angestiegen. Die hohe Kurssteigerung blieb nicht ohne Wirkung. Vermutlich haben kurzfristige Trader schnelle Kursgewinne mitgenommen, und der Preis fiel wieder zurück. Immerhin, vom Tief aus gesehen, ist der Kurs jetzt noch 35% im Plus. Die eingezeichnete Trendgabel (Pitchfork) ist der Maßstab für die zukünftigen Kurse. Die Trendgabel ist nach oben gerichtet. Das zeigt die bullishe Tendenz. Die untere Trendlinie der Gabel darf allerdings nicht gebrochen werden. Sobald der Schlusskurs unterhalb der Linie liegt, ändert sich das Chartbild dramatisch. Die Bären hätten das Zepter wieder übernommen, und würden versuchen den Kurs in diese Tiefe zu trieben. Der Chart zeigt, der Kurs ist nicht mehr weit entfernt. Bei $43,50 gibt es eine kleine Unterstützung. Das könnte die letzte kleine Barriere sein.

Kursziele und Wahrscheinlichkeiten

Im Chart gibt es am rechten Rand ein Volumenprofil. Die Ausprägung des Profils zeigt uns, wo Widerstände bzw. Unterstützungen liegen, und welches Preis-Niveau anziehend ist. Als besonders anziehend zeigt sich der Kursbereich um $47 und $51. Im oberen Chart sind die Bereiche als Kursziele markiert. Weil die 47-Dollar-Kursmarke in der Nähe liegt, müsste sie das nächste Kursziel für die kommenden Handelstage sein. Sollte der Kurs allerdings nicht in Richtung $47 verlaufen, muss das als Warnung betrachtet werden.

Rohöl online kaufen – Kaufempfehlung: WTI-Öl

Kursangaben für WTI-Öl

Kursziel: 52,- US-Dollar

Zwischenziel: 48,- US-Dollar

Stop-Loss: 42,- US-Dollar

Als Alternative können Sie auch an den deutschen Börsen handeln.

Es gibt zum Beispiel den Öl-ETF mit der WKN A0KRJX

Kursziel: 7,40 Euro

Zwischenziel: 6,90 Euro

Stop-Loss: 6,15 Euro

Falls Sie sich für den deutschen ÖL-ETF entscheiden, beachten Sie bitte, dass WTI-Öl grundsätzlich in US-Dollar gehandelt wird. Der Öl-ETF in Euro ist demnach nur ein „Ableger“. Es fließt immer der EUR-USD-Umrechnungskurs hinein. Das bedeutet, die Kursbewegungen zwischen den beiden Handelswerten sind nicht linear.

Handelshinweise:

Wenn Sie von der kurzfristigen Aktienempfehlung profitieren möchten, können Sie die Aktie direkt kaufen oder mit Derivaten arbeiten. Beachten Sie, dass Derivate einen Hebel enthalten und Sie somit das Gewinn- und Verlustpotenzial steigern. Im Extremfall ist sogar ein Totalverlust möglich.

Stop-Loss:

Der Stop-Loss wird zunächst als Initial-Stop gesetzt, und hat die Funktion einer maximalen Verlustbegrenzung.

Kursziel:

Das Kursziel ist der Ausstiegspunkt für die prognostizierte Marktbewegung.

Zwischenziel: Bei Erreichen des Zwischenziels befindet sich die Position im Gewinn. An dieser Stelle nehmen wir einen Teilgewinn mit, und wir verkaufen 50% unserer Position. Gleichzeitig wird der Stop-Loss auf den persönlichen Einstiegskurs nachgezogen. So können wir unsere Position verlustfrei schließen, auch wenn sich der Markt später gegen uns stellt.

Risikohinweis:

Die von Christian Lukas empfohlenen Handelswerte sind in der Regel spekulativ. Als Anleger sollten Sie sich der Risiken immer bewusst sein. Trotz sorgfältiger Recherche kann es vorkommen, dass die prognostizierte mit der tatsächlichen Entwicklung nicht übereinstimmt. Es wird ausdrücklich davor gewarnt, die Anlagemittel nur auf wenige Wertpapiere zu verteilen. Aufgrund der spekulativen Risiken, die mit Wertpapieranlagen verbunden sind, sollten Wertpapierkäufe grundsätzlich nicht auf Kredit finanziert werden.

Wir machen Sie vorsorglich darauf aufmerksam, dass die von Christian Lukas enthaltenen Finanzanalysen und Empfehlungen zu einzelnen Finanzinstrumenten eine individuelle Anlageberatung durch Ihren Anlageberater oder Vermögensberater nicht ersetzen können. Die Analysen und Empfehlungen richten sich an Leser, die in ihrem Anlageverhalten und ihren Anlagezielen sehr unterschiedlich sind. Daher berücksichtigen die Analysen und Empfehlungen in keiner Weise Ihre persönliche Anlagesituation.

Christian Lukas macht Sie darauf aufmerksam, dass er in einem empfohlenen Wert selbst investiert sein kann.

Noch mehr interessante Beiträge für Sie aus unserer Redaktion: